+ de 3000 offres analysées

+ de 8 ans d'expérience dans le domaine de la finance

+ de 200 établissements évalués

+ des analyses réalisées par des experts

Nos tests et analyses sont réalisés de manière impartiale sur la base d’une méthodologie rigoureuse et transparente par des experts animés par la volonté de démocratiser l’univers de la finance au sens large en apportant une réelle expertise au service des internautes.

Sommaire

- Qu’est ce qu’une action à dividende ?

- Classement 2024 des meilleures actions à dividendes

- Les actions à dividendes : tout ce qu’il faut savoir !

- Pourquoi acheter une action à dividende ?

- Comment acheter une action à dividende ?

- Comment choisir une action à dividende ?

- Quand est ce qu’est versé le dividende d’une action ?

- Pourquoi parle-t-on de “détachement” de dividende ?

- Faut-il s’orienter vers les actions à fort dividende ?

- Quels courtiers pour acheter des actions à dividendes ?

- Quelle est la fiscalité d’une action à dividende ?

- Quelle stratégie pour devenir rentier avec les actions à dividendes ?

- Comment devenir rentier avec des actions à dividendes ?

- Qu’est ce que les Dividend Aristocrats ?

- Qu’est ce que les Dividend Kings ?

- Quels sont les risques des actions à dividende ?

- Actions à dividendes : ce qu’il faut retenir

Vous souhaitez investir dans les actions à dividende ? Vous êtes au bon endroit pour en savoir plus 🙂 !

Les actions à fort dividende retrouvent de l’intérêt ! Les hausses de taux d’intérêt les avaient rendues beaucoup moins attractives : pourquoi investir dans des actions avec un dividende de 4%, alors qu’une obligation à court terme, plus sûre, verse plus de 5% à l’année ? En 2024, les choses s’inversent avec la décrue probable des taux.

Mais alors, quelles sont les actions à dividende à loger dans son portefeuille ? Quelles sont les meilleures actions à fort dividende européennes, américaines ? Faut-il délaisser les Dividend Aristocrats au profit des valeurs émergentes ? Par quel courtier passer ? On passe tout cela en revue.

Voici un comparatif des meilleures actions à dividendes en 2024 :

Meilleures actions à dividende en 2024 |

||||

|---|---|---|---|---|

Actions | Dividende Versé Depuis | Croissance Dividende / bénéfice par an | Éligible | Courtier Conseillé |

| 31 ans | +8% / +6% | PEA, CTO | |

| 26 ans | +7% / +10% | PEA, CTO | |

| 11 ans | +9% / +12% | CTO | |

| 30 ans | +13% / +14% | CTO | |

| 31 ans | +12% / +19% | PEA, CTO | |

| 43 ans | +6% / +1% | CTO | |

| 31 ans | +5% / +8% | PEA, CTO | |

Qu’est ce qu’une action à dividende ?

Une action à dividende est tout simplement une action qui affiche un historique de distribution de dividende à ses détenteurs. Par dividende, on entend une part des bénéfices de la société, sous la forme d’un versement en numéraire (sur votre compte) ou en actions (également sur votre compte-titres). Ce versement intervient généralement en mai, peu après le bal des assemblées générales. Ce sont elles qui décident du montant à reverser aux actionnaires, tantôt généreux, tantôt restreint, selon les résultats financiers de l’exercice écoulé.

Historiquement, les secteurs qui sont les plus gros pourvoyeurs de dividendes sont les secteurs qui sont peu cycliques (qui génèrent de gros flux de trésorerie bon temps mal temps) :

- Le secteur financier – banques, assureurs, sociétés de gestion et holdings. Un secteur qui distribue des dividendes élevés pour rémunérer les actionnaires et renforcer la confiance des clients et des régulateurs (ex : BNP Paribas a versé un dividende de 3,90 € par action au titre de l’exercice 2022, soit un rendement de 6,55%)

- Le secteur des services aux collectivités – compagnies d’électricité, de gaz, d’eau et de déchets. Un secteur qui bénéficie d’une demande constante et d’une régulation favorable, qui lui assurent des revenus récurrents et prévisibles (ex : Engie a versé un dividende de 1,40 € par action au titre de l’exercice 2022, soit un rendement de 9,71%)

- Le secteur immobilier – sociétés foncières, promoteurs immobiliers. Un secteur qui profite de la croissance démographique, de la demande en logements et en bureaux, et de la faiblesse des taux d’intérêt. Par ailleurs, certaines sociétés foncières bénéficient du statut fiscal avantageux des SIIC, qui les oblige à distribuer au moins 85 % de leurs bénéfices aux actionnaires (ex : Nexity a versé un dividende de 2,50€ par action au titre de l’exercice 2022, soit un rendement de 17,88%)

- Le secteur pétrolier – entreprises d’exploration, de production, de raffinage et de distribution de pétrole et de gaz. Un secteur qui affiche une forte capacité de génération de cash-flow, bien qu’exposé aux fluctuations du prix du baril et aux enjeux environnementaux (ex : Rubis a versé un dividende de 1,92€ par action au titre de l’exercice 2022, soit un rendement de 9,01%)

Tout l’intérêt des actions à dividende réside dans le revenu régulier qu’elles offrent. L’occasion de rappeler que la performance d’une action repose sur deux jambes : la progression de son cours, bien sûr, mais aussi son dividende. Les actions à dividende sont généralement celles de sociétés matures, stables et rentables, qui ont peu de besoins d’investissement et qui souhaitent fidéliser leurs actionnaires.

Surtout, elles sont souvent considérées comme moins risquées que les actions de croissance, qui ne versent pas ou peu de dividendes, mais qui misent sur une forte appréciation du cours de l’action à long terme.

Classement 2024 des meilleures actions à dividendes

Voici le classement des meilleures actions à dividendes :

1. Air Liquide

|

|

|---|---|

| Note de la rédaction | 9/10 |

| Ticker | AI |

| Prix Actuel | ≅ 161€ |

| Rendement Dividende | - 1,95 % (prev 2024) - 1,81 % (2022) |

| Dividende Annuel | - 3,18 € (prev 2024) - 2,95 € (2022) |

| Versement dividende | Annuel |

| Nombre d’années versement | 31 ans (depuis 1992) |

| % de hausse moyen par an du dividende | 12,3% |

| Eligible | PEA, Compte-titres, Assurance-vie |

| Courtier |  DEGIRO |

Voici quelques avantages à investir dans l’action Air Liquide :

- Dividende au rendement modeste mais constant, stable à 1,80-1,90%

- Dividende en croissance régulière, en moyenne de 8,6% par an sur la dernière décennie (Air Liquide fut l’une des rares entreprises françaises à avoir maintenu son dividende pendant la crise sanitaire !)

- Politique d’investissement ambitieuse, avec 2 Mds€ par an dans des projets industriels à forte rentabilité

- Pas de signe de survalorisation, le ratio cours/bénéfice (PER) estimé pour l’exercice 2024 étant de 24,7, ce qui est inférieur à la moyenne du secteur (28,4) et à celle du CAC 40 (25,4)

Voici quelques inconvénients et risques à investir dans l’action Air Liquide :

- Exposition aux risques géopolitiques, avec 50% des revenus hors Europe

- Concurrence accrue sur les gaz médicaux, matérialisée par Linde, Praxair ou Air Products sur les marchés émergents (Chine, Inde)

👉 AI est l’action à dividende européenne par excellence. Depuis 20 ans, vous remarquerez que le taux de distribution est stable autour de 50% du résultat net du groupe. En 2024, elle a versé un dividende de 2,95 € par action, soit un rendement de 1,9%. Le groupe a annoncé qu’il maintiendrait sa politique de dividende pour 2024 et au-delà, grâce à sa percée sur des marchés très rentables (transition énergétique et environnementale, transformation de la santé et progrès technologique).

2. Axa

|

|

|---|---|

| Note de la rédaction | 9/10 |

| Ticker | CS |

| Prix Actuel | ≅ 27€ |

| Rendement Dividende | - 6,75 % (prev 2024) - 6,20 % (2022) |

| Dividende Annuel | - 1,85 € (prev 2024) - 1,70 € (2022) |

| Versement dividende | Semestriel |

| Nombre d’années versement | 26 ans (depuis 1997) |

| % de hausse moyen par an du dividende | 5,5% |

| Eligible | PEA, Compte-titres, Assurance-vie |

| Courtier |  Fortuneo  BoursoBank  Yomoni |

Voici quelques avantages à investir dans l’action Axa :

- Dividende au rendement élevé, à 6,20% au titre de l’année 2022

- Croissance du dividende régulière, en moyenne de 5,5% par an sur la dernière décennie

- Stratégie d’investissement pertinente, avec un basculement vers l’assurance-santé, la protection et le climat (vente des activités moins rentables ou risquées, comme l’assurance vie aux Etats-Unis ou l’assurance dommages en Europe)

- Valorisation saine, le ratio cours/bénéfice (PER) étant de 9,4, ce qui est inférieur à la moyenne du secteur (11,8) et à celle du CAC 40 (19,8).

Voici quelques inconvénients à investir dans l’action Axa :

- Exposition aux cycles économiques, mais essentiellement dans les branches “vie” et gestion d’actifs

- Concurrence féroce sur le marché de la gestion d’actifs, avec Allianz, Generali ou BlackRock

👉 L’action AXA est une action à fort dividende, avec un taux de distribution de 55-65%. Un ratio qui témoigne de la générosité du groupe envers ses actionnaires et de sa confiance dans sa capacité à générer des flux de trésorerie. Nous la plaçons en priorité n°2 car elle bénéficie d’un positionnement solide sur un marché résilient et diversifié. Son principal moteur de croissance vient des dommages entreprises et la santé (50% de son chiffre d’affaires actuel). Axa possède une longueur d’avance sur les autres bancassureurs européens.

3. Apple

|

|

|---|---|

| Note de la rédaction | 9,5/10 |

| Ticker | AAPL |

| Prix Actuel | ≅ 192$ |

| Rendement Dividende | - 0,53 % (prev 2024) - 0,50 % (2022) |

| Dividende Annuel | - 0,94 $ (prev 2024) - 0,90 $ (2022) |

| Versement dividende | Trimestriel |

| Nombre d’années versement | 11 ans (depuis 2012) |

| % de hausse moyen par an du dividende | 20,3% |

| Eligible | Compte-titres |

| Courtier |  DEGIRO  Bourse Direct |

Voici quelques avantages à investir dans l’action Apple :

- Dividende au rendement modeste mais croissant, en moyenne de 20,33% par an sur les 10 dernières années !

- Chiffre d’affaires en croissance solide, tiré par une forte demande pour ses produits phares comme l’iPhone, l’iPad Pro ou le Macbook Air

- Position dominante sur ses marchés, grâce à des services “captifs” comme l’App Store, Apple Music ou Apple TV

- Montagne de cash à disposition (83 Mds $ fin septembre), finançant investissements, dividendes et rachats d’actions

Voici quelques inconvénients à investir dans l’action Apple :

- Cible privilégiée des régulateurs, avec enquêtes et procès dans plusieurs pays pour abus de position dominante, violation de vie privée ou contrefaçon

- Dépendance paradoxale à ses concurrents, comme Samsung (écrans), Huawei (cloud), ou Microsoft (infrastructure)

👉 Actions à dividende trimestriel, Apple est la valeur incontournable pour les investisseurs qui recherchent aussi une croissance du cours régulière et durable. Le géant californien détient environ 20% du marché mondial des smartphones, 30% du marché mondial des tablettes et 8% du marché mondial des ordinateurs. Il dispose d’un avantage concurrentiel grâce à son écosystème intégré, sa marque prestigieuse et sa capacité à fidéliser ses clients.

4. BlackRock

|

|

|---|---|

| Note de la rédaction | 8,5/10 |

| Ticker | BLK |

| Prix Actuel | ≅ 665$ |

| Rendement Dividende | - 1,74 % (prev 2024) - 1,49 % (2022) |

| Dividende Annuel | - 13,96 $ (prev 2024) - 12,00 $ (2022) |

| Versement dividende | Trimestriel |

| Nombre d’années versement | 30 ans (depuis 1993) |

| % de hausse moyen par an du dividende | 15,8% |

| Eligible | Compte-titres |

| Courtier |  DEGIRO  Bourse Direct |

Voici quelques avantages à investir dans l’action BlackRock :

- Dividende au rendement intéressant (1,70-1,80%), mais un peu en retrait face aux autres valeurs financières

- Croissance régulière du dividende soutenu, de 15,8% par an en moyenne

- Position dominante sur le marché mondial de la gestion d’actifs (10%), ce qui lui confère un avantage concurrentiel et une capacité de négociation

- Forte collecte en 2024 sur ses produits phares, comme les ETF (fonds indiciels cotés), 40% de ses actifs sous gestion

Voici quelques inconvénients à investir dans l’action BlackRock :

- Pressions croissantes des autorités de régulation, inquiètes de son poids sur le marché et de son rôle dans la transition écologique

- Concurrence forte de Vanguard, State Street et Fidelity dans la chasse aux investissements technologiques, comme l’intelligence artificielle ou la blockchain

👉 L’action BlackRock est une action à dividende américaine intéressante, valeur sûre du secteur financier. Le rendement du dividende était de 1,9%, ce qui est inférieur à la moyenne du Nasdaq. Mais le titre bénéficie d’un positionnement fort sur la demande mondiale en gestion d’actifs. Elle dispose également d’un potentiel de croissance grâce à l’expansion tentaculaire de BlackRock dans l’IA. Toutefois, BLK n’est pas sans risque et il faut être attentif aux évolutions du contexte réglementaire et concurrentiel.

5. LVMH

|

|

|---|---|

| Note de la rédaction | 9,5/10 |

| Ticker | MC |

| Prix Actuel | ≅ 792€ |

| Rendement Dividende | - 1,95 % (prev 2024) - 1,81 % (2022) |

| Dividende Annuel | - 3,18 € (prev 2024) - 3,95 € (2022) |

| Versement dividende | Annuel |

| Nombre d’années versement | 31 ans (depuis 1992) |

| % de hausse moyen par an du dividende | 10,4% |

| Eligible | PEA, Compte-titres, Assurance-vie |

| Courtier |  Fortuneo  BoursoBank  Yomoni |

L’action LVMH est l’une des actions à dividende européennes les plus généreuses en 2024. Poussé par une année de “superprofits”, le leader mondial du luxe a consacré 6 Mds € à sa politique de dividendes et 1,6 Mds aux rachats d’actions. Le titre verse un dividende trimestriel à ses actionnaires depuis 1993, qu’il augmente d’ailleurs chaque année depuis 2002. Il propose également une option de paiement du dividende en actions. Pour tirer partie de l’effet “boule de neige” en Bourse, c’est une action qui est souvent mentionnée dans les conversations.

Voici quelques avantages à investir dans l’action LVMH :

- Dividende au rendement modeste mais stable, à 1,80-1,95%, inférieur à la moyenne du CAC 40

- Croissance régulière du dividende, en moyenne de 10,4% par an sur les 10 dernières années

- Longueur d’avance en Asie et aux Etats-Unis, part de marché de 40% du marché mondial du luxe

- Trésorerie nette pléthorique (17 Mds€ fin 2022), finançant investissements, dividendes et acquisitions

Voici quelques inconvénients à investir dans l’action LVMH :

- Très exposé aux taux de change euro-dollar-yuan, contrefaçons et changements réglementaires/douaniers

- Concurrence féroce de Kering, Richemont et Hermès, sur l’e-commerce, la personnalisation ou la durabilité

👉 A la fois action de croissance et action à dividende, l’action LVMH est une valeur intéressante pour les investisseurs qui recherchent un revenu stable et croissant. Elle bénéficie d’un positionnement fort sur le Luxe avec son portefeuille de 70 marques dans les domaines de la mode, des parfums, des montres, des bijoux, des vins et des spiritueux. Le groupe affiche une forte croissance de son chiffre d’affaires et de son résultat net, grâce à sa capacité d’innovation, à sa diversification géographique et à sa maîtrise de sa distribution.

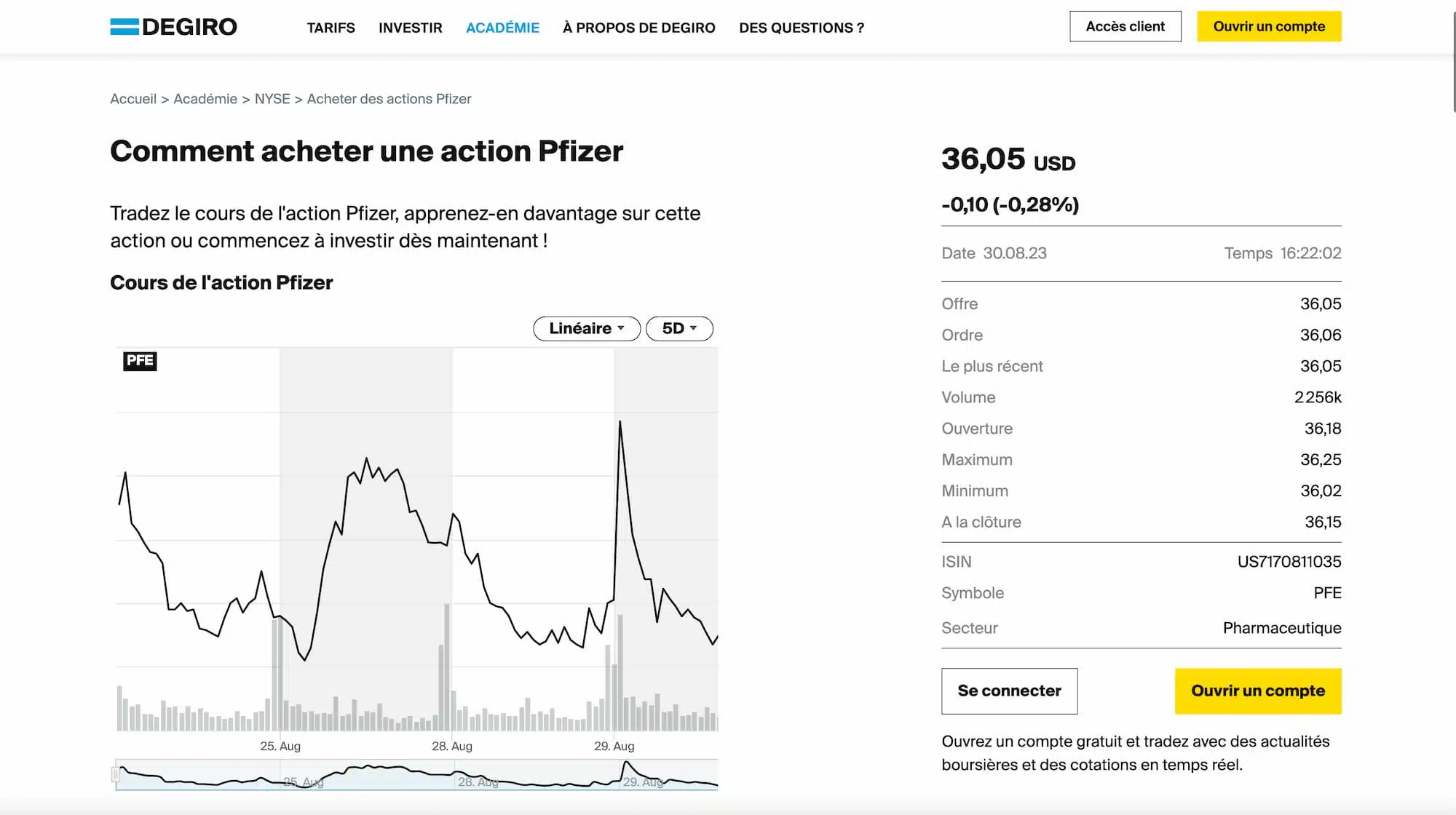

6. Pfizer

|

|

|---|---|

| Note de la rédaction | 9/10 |

| Ticker | PFE |

| Prix Actuel | ≅ 37$ |

| Rendement Dividende | - 4,62 % (prev 2024) - 4,61 % (2022) |

| Dividende Annuel | - 1,64 $ (prev 2024) - 1,60 $ (2022) |

| Versement dividende | Trimestriel |

| Nombre d’années versement | 43 ans (depuis 1980) |

| % de hausse moyen par an du dividende | 6,8% |

| Eligible | Compte-titres |

| Courtier |  DEGIRO |

Véritable “dividend aristrocrat”, l’action Pfizer n’a pas vraiment lâché sa réputation de solution de repli des marchés depuis 2021. C’est normal : en 2021, le géant réalisait, chaque jour, 60 millions $ de bénéfices… Et les bonnes affaires continuent malgré la fin des confinements et le changement de direction, puisque les bénéfices en 2024 dépassent déjà les attentes des analystes.

Le titre rapporte un dividende trimestriel à ses détenteurs depuis 1980, qu’il augmente chaque année depuis 2010. Le groupe rachète également régulièrement ses propres actions, ce qui soutient son cours de bourse.

Voici quelques avantages à investir dans l’action Pfizer :

- Dividende au rendement intéressant, à 4,50-4,60% depuis vingt ans

- Croissance soutenue du dividende soutenue, en moyenne de 6,8% par an sur les 10 dernières années

- Position dominante sur le marché des vaccins, forte demande pour ses produits innovants, notamment dans les domaines de l’oncologie, de l’immunologie ou du système nerveux central

- Situation financière saine, avec une trésorerie nette de 15 Mds$ et une marge opérationnelle de 36% !

Voici quelques inconvénients à investir dans l’action Pfizer :

- Cible privilégiée de recours collectifs d’envergure pour ses pratiques ou ses brevets

- Concurrence d’autres acteurs du marché pharmaceutique, comme Merck, Novartis ou Johnson & Johnson sur la thérapie génique ou la biologie synthétique

👉 L’action à dividende américaine Pfizer repose une longue tradition de versement de dividendes à ses actionnaires. Elle verse un dividende trimestriel depuis 1980, soit plus de 40 ans sans interruption. Elle augmente son dividende chaque année depuis 2010, soit plus de 10 ans de croissance consécutive. Elle affiche un taux de distribution moyen de 50%. Dit autrement, Pfizer réinvestit la moitié de ses bénéfices dans son développement chaque année.

7. TotalEnergies

|

|

|---|---|

| Note de la rédaction | 9/10 |

| Ticker | TTE |

| Prix Actuel | ≅ 57€ |

| Rendement Dividende | - 5,26 % (prev 2024) - 6,41 % (2022) |

| Dividende Annuel | - 2,96 € (prev 2024) - 3,61 € (2022) |

| Versement dividende | Trimestriel |

| Nombre d’années versement | 31 ans (depuis 1992) |

| % de hausse moyen par an du dividende | 7,1% |

| Eligible | PEA, Compte-titres, Assurance-vie |

| Courtier |  Fortuneo  BoursoBank  Yomoni |

Il verse un dividende trimestriel à ses actionnaires depuis 1992, qu’il augmente chaque année depuis 2017. A noter, le groupe propose une option de paiement du dividende en actions.

Voici quelques avantages à investir dans l’action TotalEnergies :

- Dividende au rendement attractif, à 5-6% depuis des années

- Future valeur de croissance potentiellement explosive avec la présence dans les énergies renouvelables

- Trésorerie nette de 12 Mds$ et marge opérationnelle de 15%

Voici quelques inconvénients à investir dans l’action TotalEnergies :

- Distancé en Afrique, conséquences des fluctuations des prix du pétrole et du gaz, des aléas climatiques, des accidents industriels

- Concurrence accrue au Moyen-Orient avec ExxonMobil, Shell ou BP

👉 Cap sur le futur pour cette action à dividende. L’électricité bas carbone (solaire, éolien, biomasse, gaz naturel) est le marché le plus rentable de TotalEnergies en 2024. Il représente un levier de croissance et de différenciation pour le groupe, qui ambitionne de devenir le leader mondial de l’énergie responsable. En conclusion, l’action TotalEnergies est une valeur intéressante pour les investisseurs qui recherchent un titre stable et croissant et régulier sur leurs dividendes.

Les actions à dividendes : tout ce qu’il faut savoir !

Maintenant que nous avons fait le tour de quelques valeurs sûres du marché français et international, passons en revue tout ce qu’il faut savoir sur les actions à dividendes, à travers des exemples concrets, des analyses détaillées et des conseils pratiques.

Pourquoi acheter une action à dividende ?

Voici 5 raisons d’acheter une action à dividende :

- Obtenir des revenus réguliers

- Se créer une rente à terme

- Stabiliser son portefeuille d’actions

- Capter la croissance des marchés

- Réinvestir en franchise d’impôt

Comme vous le voyez, les actions à dividendes servent plusieurs stratégies patrimoniales. Développons brièvement ces 5 objectifs :

-

- Obtenir des revenus réguliers : à partir d’un certain montant investi en actions à dividendes mensuels ou actions à dividendes trimestriels (> 300.000 €), les dividendes versés mensuellement ou trimestriellement peuvent atteindre 1500, 2000 € et plus. De quoi se créer un réel revenu complémentaire, régulier et potentiellement croissant !

- Se créer une rente à terme : il s’agit de réinvestir les dividendes perçus dans l’achat de nouvelles actions à dividendes, afin de bénéficier de l’effet boule de neige et d’accroître son capital sur 7, 10, 15 ans. Une manière de profiter de la puissance des intérêts composés, et de partir à la retraite avec d’une part, sa pension, et d’autre part, ses dividendes réguliers

- Stabiliser son portefeuille d’actions : les actions à dividendes ont tendance à être moins sensibles à la météo des marchés, car souvent issues de secteurs matures et stables, comme les services publics, la finance ou la distribution. Ce sont d’excellentes valeurs de fond de portefeuille, plus résilientes en période dans un cycle de marché baissier

- Capter la croissance des marchés : en période d’essor boursier, les valeurs à fort dividende affichent aussi de belles hausses, même si celles-ci sont plus modestes que celles affichées par les “valeurs de croissance”. L’idée est donc de combiner croissance modérée + bon dividende, la combinaison idéale pour un investisseur peu enclin au risque

- Réinvestir en franchise d’impôt : les dividendes reçus dans un PEA ne sont pas imposés tant qu’ils ne sont pas retirés du plan. Aussi les dividendes sont une manière de récupérer du cash de ses actions sans avoir à les vendre. Il arrive qu’on veuille investir sur de nouvelles actions pour son portefeuille, sur un secteur prometteur, et l’argent issu des dividendes peut être mobilisé immédiatement

Acheter une action à dividende, c’est un excellent moyen de faire bondir son épargne rapidement. L’exemple du CAC 40 est particulièrement éloquent sur ce point, et montre en quoi les dividendes sont importants pour l’investisseur en actions. Depuis sa création en 1987, le CAC40 a été multiplié par 7,2, en passant de 1 000 à 7 250 points.

👉 Mais si on réinvestit les dividendes versés par les sociétés de l’indice, on obtient le CAC40 GR, qui vaut aujourd’hui 21 880 points. Cela signifie que la valeur de l’indice a été multipliée par 22 avec les dividendes. Autrement dit, les dividendes ont donc triplé la performance du CAC40 !

Comment acheter une action à dividende ?

Voici les étapes pour acheter une action à dividende :

- Ouvrir un compte chez un courtier en ligne

- Alimenter votre compte

- Choisir votre action à dividende

- Passer votre ordre d’achat

- Suivre votre action à dividende

Acheter une action à dividende est une démarche assez simple, qui nécessite de suivre quelques étapes. Plus concrètement, voici comment procéder :

- Ouvrez un compte chez un courtier en ligne : il s’agit de l’intermédiaire financier qui vous permet d’accéder aux marchés d’actions (Euronext, Nasdaq, NYSE…). Il existe de nombreux courtiers en ligne, et nous en parlons plus en détail plus loin dans ce dossier

- Alimentez votre compte : une fois que votre compte d’investissement est ouvert, déposez votre capital de départ, par virement bancaire, par carte bancaire, par chèque ou par transfert depuis un autre compte d’investissement. Le montant minimum à déposer varie selon les courtiers, mais il est généralement assez faible

- Choisissez votre action à dividende : si cela n’est pas déjà fait, sélectionnez l’action qui vous intéresse et qui verse un dividende régulier et attractif. Vous pouvez aussi consulter des sources d’information spécialisées, comme des sites web, des magazines ou des newsletters, qui vous donnent des conseils et des recommandations sur les meilleures actions à dividende du moment

- Passez un ordre d’achat : vous devez passer votre ordre d’achat, en clair vous devez indiquer le nom ou le symbole de l’action, le nombre d’actions que vous voulez acheter, le prix auquel vous voulez acheter (ordre au marché ou ordre à cours limité) et la durée de validité de votre ordre (jour ou révocation). Le courtier exécute alors votre ordre selon les conditions du marché et vous confirme l’achat

- Suivez votre ligne d’investissement : votre action à dividende ou votre ETF à dividende apparaît comme un ligne de votre portefeuille, vous devez la suivre régulièrement pour voir son évolution et percevoir vos dividendes

Comment choisir une action à dividende ?

Voici les critères pour choisir une action à dividende :

- Le rendement du dividende (en %)

- La croissance du dividende (en %)

- L’historique de distribution

- La valorisation de l’action

- Le secteur

Attardons-nous sur les 4 premiers critères de sélection d’une action à dividende :

- Le rendement du dividende (rapport entre le dividende annuel et le cours de l’action) : plus le rendement est élevé, plus l’action est attractive. Toutefois, il ne faut pas se laisser aveugler par les rendements trop élevés, qui peuvent être le signe d’une action surévaluée ou d’une entreprise en difficulté. Privilégiez les actions qui offrent un rendement modéré mais régulier et croissant

- La croissance du dividende (évolution du montant du dividende versé par l’entreprise au fil des années) : plus le dividende augmente, plus l’action est attractive. Nous parlons plus loin des indices qui regroupent les meilleures actions en matière de croissance et de stabilité des dividendes, comme les Dividend Aristocrats ou les Dividend Kings

- La pérennité du dividende (capacité de l’entreprise à maintenir ou à augmenter son dividende dans le temps) : plus le dividende est pérenne, plus l’action est attractive. Pour évaluer la pérennité du dividende, il faut examiner la rentabilité, la dette, le cash-flow et le taux de distribution de l’entreprise

- La valorisation de l’action (rapport entre la capitalisation boursière et la valeur comptable) : plus l’action est valorisée à son juste prix, plus elle est attractive. Pour évaluer la valorisation de l’action, il faut utiliser des ratios comme le price-to-earnings (P/E), le price-to-sales (P/S) ou le price-to-book (P/B)

Quand est ce qu’est versé le dividende d’une action ?

Le dividende d’une action est versé annuellement dans la plupart des cas, aux environs de la mi-mai, entre les mois d’avril et de juin. Cependant, vous noterez très vite que quantité de sociétés cotées américaines et européennes ont pris l’habitude de verser des acomptes sur dividendes, c’est-à-dire des avances sur le dividende final, à des dates différentes dans l’année : fin de mois, fin de trimestre ou fin de semestre. C’est pour cela que l’on parle d’actions à dividendes mensuels et d’actions à dividendes trimestriels.

Prenons l’exemple du dividende de l’action TotalEnergies (TTE) en 2022, pour lequel on a eu 3 dates clés :

- La date d’annonce du dividende : le 9 février 2022, TTE a annoncé un dividende de 0,66 € par action au titre du quatrième trimestre 2021

- La date de détachement du dividende : le 15 mars 2022, le dividende a été “détaché” de l’action, c’est-à-dire que le cours de l’action a donc baissé de 0,66 € ce jour-là, et les détenteurs se sont retrouvés avec 0,66 € par action de numéraire sur leur compte-titres ou leur PEA

- La date de paiement du dividende : le 17 mars 2022, le dividende a été versé aux actionnaires qui possédaient l’action TotalEnergies avant le 15 mars 2022

Pourquoi parle-t-on de “détachement” de dividende ?

On parle de “détachement” du dividende pour désigner le moment où le dividende est soustrait du cours de l’action. Cela signifie que le dividende n’est plus inclus dans le prix de l’action, et qu’il est réservé aux actionnaires qui possèdent l’action à la date du détachement. Le détachement du dividende entraîne donc une baisse du cours de l’action, égale au montant du dividende.

Un exemple vous permettra d’y voir plus clair. Par exemple, imaginons que l’entreprise ABC annonce un détachement de dividende de 1 € le 15 mai au titre de ses très bons résultats sur 2022. Si un investisseur possède des actions ABC valant 100 € le 14 mai, il se retrouvera le 15 mai au petit matin avec, sur son compte, une action à 99 € et 1 € en cash. Grâce à cet exemple, vous comprenez maintenant ce que “détachement du dividende” veut dire.

Le détachement du dividende ne représente ni un rendement ni un intérêt. Vous remarquerez donc que les dividendes n’enrichissent pas les actionnaires… car ils sont en réalité déjà compris dans le prix de l’action ! Seulement, il s’agit d’une manière de permettre aux actionnaires d’obtenir une part des bénéfices de la société, sans qu’ils aient à revendre une partie de leurs actions.

👉 Autrement dit, le détachement du dividende permet de distinguer les actionnaires qui ont participé aux résultats de la société de ceux qui n’y ont pas participé (ceux qui achètent des actions uniquement pour toucher le dividende, puis les revendent juste après).

Faut-il s’orienter vers les actions à fort dividende ?

Il faut s’orienter vers les actions à dividende, à condition de ne pas se focaliser uniquement sur le rendement du dividende (en %). En effet, un rendement élevé ne représente qu’une partie de l’équation. Nous avons vu l’entreprise ICADE (promoteur immobilier européen), par exemple, offrir un dividende à 13% en 2022, alors que dans le même temps l’action a perdu près de 60% de sa valeur au cours des 5 dernières années.

Une action à fort dividende présente 3 pièges potentiels qu’il faut bien comprendre :

- Un dividende qui ne sera pas reconduit : il ne faut pas se baser sur le dividende passé (celui qu’on ne touchera plus !), mais bien évaluer la probabilité que ce dividende soit maintenu, et même augmenté

- Une chute boursière : un rendement très élevé peut être le signe que l’action a connu une chute de son cours. Quand on calcule un rendement, le cours est au dénominateur et sa baisse fait monter le résultat. C’est élémentaire !

- Les deux ! Pire, ces deux pièges peuvent se cumuler. En croyant obtenir un rendement compétitif, on se retrouve finalement avec l’action d’une société en difficulté, incapable de verser des dividendes. C’est exactement le contraire du résultat recherché. S’orienter vers les actions à fort dividende est donc une stratégie trop simpliste.

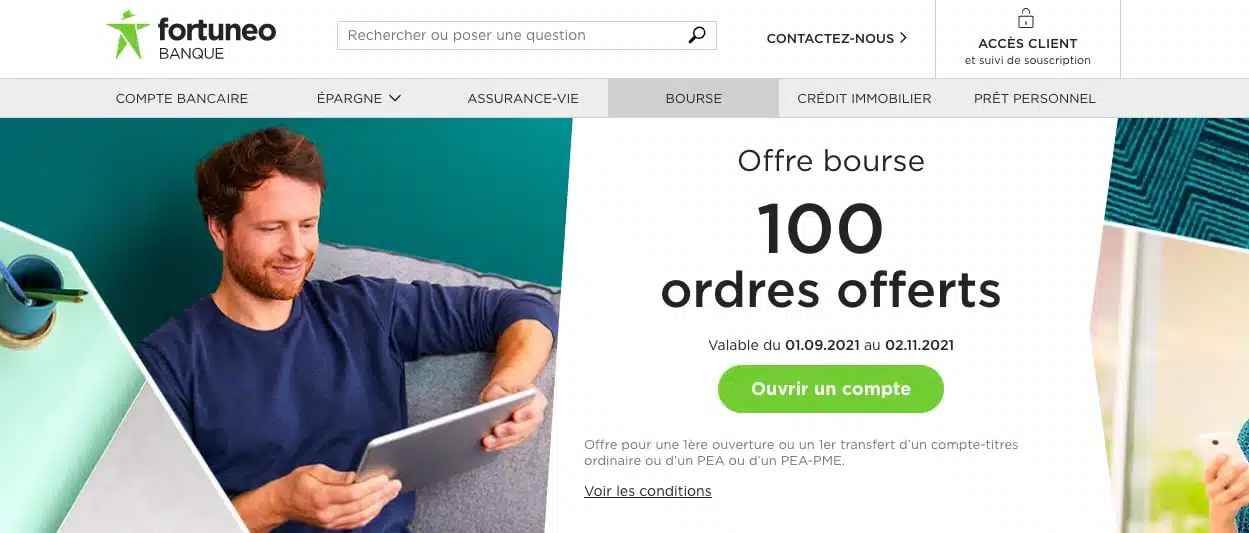

Quels courtiers pour acheter des actions à dividendes ?

Voici les courtiers pour acheter des actions à dividende :

- DEGIRO

- Bourse Direct

- Yomoni

- BoursoBank

- Fortuneo Banque

- BforBank

>> TOP 5 des Meilleurs PEA 🔎 |

||||

Courtier | Min. Dépot | Avantage / Offre | En savoir plus |

|

| 1 |

| 1€ | ✔️ Le moins cher du marché | |

| 2 |

| - 1000 € en gestion libre | ✔️ 100 ordres offerts ! | |

| 3 |

| 1000 € en gestion pilotée | - | |

| 4 |

| 1000 € en gestion libre | ✔️ 2000€ de frais de transfert remboursés ! | |

| 5 |

| 300 € en gestion libre | - | |

>> TOP 3 des Meilleurs COMPTES TITRE 🔎 |

||||

Courtier | Min. Dépot | Avantage / Offre | En savoir plus |

|

| 1 |

| 0,01€ | ✔️ Un catalogue d'instruments énorme ! | |

| 2 |

| 1000€ | ✔️ 2000€ de frais de transfert remboursés ! | |

| 3 |

| 1000€ | ✔️ 100 ordres offerts ! | |

Voici les atouts de chacun de ces courtiers pour un achat d’actions à dividende européennes ou américaines :

- DEGIRO (compte-titres), le courtier hollandais roi du low cost : ses frais sont parmi les plus bas du marché. Il vous permet d’accéder à plus de 50 places boursières dans le monde, avec des frais de courtage minimes. Il vous offre également une large gamme de produits financiers, dont plus de 2 000 ETF sans commission. Il est idéal pour les investisseurs actifs qui cherchent à diversifier leur portefeuille et à optimiser leurs coûts

- Bourse Direct (PEA, compte-titres), leader du courtage en France : Il vous propose des tarifs attractifs, à partir de 0,99 € l’ordre de bourse. Il vous donne accès à plus de 15 000 valeurs cotées sur les principales places européennes et américaines. Idéal pour vos premières actions à dividende avec un compte titre

- Yomoni (PEA), propose le seul PEA en gestion pilotée : spécialisé dans la gestion sous mandat, la fintech vous propose des portefeuilles clés en main, composés principalement d’ETF, adaptés à votre profil de risque et à vos objectifs. Elle vous fait bénéficier d’une gestion active et personnalisée, avec un suivi régulier et des ajustements automatiques

- BoursoBank (PEA, compte-titres), banque en ligne et courtier : Il vous offre des services complets, allant du compte bancaire à la bourse, en passant par l’épargne et le crédit. Il donne accès à plus de 10 000 valeurs cotées sur les marchés français et internationaux. Recommandé pour des actions à dividende avec un compte titres

- Fortuneo (PEA, compte-titres), banque en ligne et courtier : la filiale du Crédit Mutuel Arkéa propose des tarifs avantageux, avec des offres sans frais de courtage selon le montant de votre ordre ou le nombre d’ordres exécutés par mois. Idéal pour vos premières actions à dividende avec un PEA

- BforBank (PEA, compte-titres), banque en ligne et courtier : la filiale du Crédit Agricole vous offre des services complets, avec un compte bancaire, une carte bancaire, un livret d’épargne, une assurance-vie et un compte-titres. Elle donne accès à plus de 2 000 fonds et à plus de 1 500 ETF. Idéal pour vos premières actions à dividende et ETF distribuants avec un PEA

Quelle est la fiscalité d’une action à dividende ?

La fiscalité d’une action à dividende est par défaut le prélèvement forfaitaire unique (PFU) ou flat tax, avec un taux de 30%, qui comprend à la fois l’impôt sur le revenu (12,8%) et les prélèvements sociaux (17,2%). Ce taux s’applique à la source, c’est-à-dire que l’entreprise qui vous verse les dividendes retient directement 30% du montant brut et vous verse un dividende “net”.

A chaque printemps, au moment de la déclaration d’impôt, vous devez ensuite confirmer le maintien du PFU ou si vous optez pour le barème progressif de l’impôt sur le revenu si vous estimez que cela vous est plus favorable. Dans ce cas, vous devez déclarer vos dividendes dans votre déclaration annuelle de revenus et bénéficiez d’un abattement de 40% sur le montant brut des dividendes, ainsi que d’un crédit d’impôt égal à la retenue à la source effectuée par l’entreprise.

Par exemple, si vous avez reçu 1 000 € de dividendes bruts (700 € nets reçus), vous pouvez choisir entre deux options :

- Option 1 : vous optez pour le PFU et confirmez les 300 € d’impôt (30% de 1 000 euros) déjà retenus par la société distribuante

- Option 2 : vous optez pour le barème progressif et optez donc pour une base de calcul de 600 € bruts (1 000 € – 40% d’abattement). Vous payez ensuite l’impôt sur le revenu selon votre tranche marginale d’imposition (TMI), qui peut varier de 0% à 45%, ainsi que les prélèvements sociaux de 17,2%. Vous bénéficiez également d’un crédit d’impôt de 300 € correspondant au PFU déjà payé !

📌 Note : Il y a bien des situations où les dividendes ne sont imposés ni au PFU ni au barème progressif. C’est le cas des dividendes provenant des titres placés sur un plan d’épargne en actions (PEA) ou sur une assurance-vie. Ces dividendes sont versés directement sur le compte dédié du plan ou du contrat, où ils peuvent être réinvestis ou conservés sous forme d’espèces. Ces dividendes ne sont pas soumis à l’impôt sur le revenu et aux prélèvements sociaux pendant toute la durée du plan ou du contrat. Ils ne sont imposés qu’en cas de retrait ou de rachat, selon des modalités spécifiques.

Quelle stratégie pour devenir rentier avec les actions à dividendes ?

Voici 5 stratégies types pour devenir rentier avec les actions à dividendes :

- Investir dans les aristocrates du dividende

- Investir dans les PME cotées à fort rendement

- Investir dans les actions à dividende croissant

- Investir dans les leaders sectoriels

- Acheter un ETF distribuant

Quelle que soit la stratégie que vous choisissez de mettre en œuvre, il faut respecter quelques principes :

- Ne retenir que des actions de qualité, c’est-à-dire que vous devez choisir scrupuleusement des entreprises solides, rentables, pérennes et leaders dans leur secteur. Il faut éviter les actions trop spéculatives, trop endettées ou trop dépendantes d’un seul marché

- Privilégier les actions à fort rendement, c’est-à-dire dont le dividende rapporte un pourcentage élevé du cours de l’action. Par exemple, si une action vaut 100 € et verse un dividende de 5 € par an, son rendement est de 5%. Plus le rendement est élevé, plus le revenu est important

- Diversifier votre portefeuille, c’est-à-dire répartir ses investissements sur plusieurs secteurs d’activité, plusieurs zones géographiques et plusieurs devises. Cela permet de réduire le risque lié à la conjoncture économique, aux fluctuations des marchés ou aux événements exceptionnels

- Réinvestir vos dividendes, c’est-à-dire utiliser le revenu perçu pour acheter de nouvelles actions et augmenter ainsi son capital. Cela permet de bénéficier de la magie des intérêts composés, qui font croître exponentiellement la valeur du portefeuille et le montant des dividendes

- Adopter une vision à long terme, c’est-à-dire ne pas chercher à vendre vos actions pour réaliser des plus-values, mais au contraire les conserver le plus longtemps possible. Cela permet de profiter de la croissance des entreprises et de la hausse des dividendes au fil du temps

Comment devenir rentier avec des actions à dividendes ?

Voici une stratégie possible pour devenir rentier avec des actions à dividendes :

- Identifier 5 à 10 actions à dividende

- Choisir un courtier en ligne

- Ouvrir un PEA ou compte-titres

- Placer ses ordres d’achat

- Retirer ou réinvestir ses dividendes

Développons brièvement ce qu’implique chacune de ces 5 étapes pour tirer une rente de vos dividendes :

- Identifier 5 à 10 actions à dividende : la partie la plus délicate ! Ce nombre est indicatif, bien sûr, et dépend de votre capital. Vous pourriez commencer par les 7 actions de notre sélection d’actions à dividende en démarrant avec 2000 €, et vous pourriez acheter 30 actions à dividende et plus si votre capital de départ est de 10 000 €. Plus votre capital est important, plus vous êtes en mesure de diversifier

- Choisir un courtier en ligne : nous en parlons en détail plus loin dans ce dossier. DEGIRO, Bourse Direct, Yomoni, BoursoBank, Fortuneo Banque et BforBank sont les acteurs qui combinent fiabilité et frais réduits

- Ouvrir un PEA ou Compte-titres : le choix de l’enveloppe d’investissement n’est pas neutre. Le PEA a l’avantage de réduire votre impôt à 0% après 5 ans de détention, mais est limité en univers d’investissement (uniquement actions UE) et en capital (pas plus de 150 000 €). Le Compte-titres n’a pas d’avantage fiscal, mais avec lui vous n’aurez pas les restrictions du PEA

- Placer ses ordres d’achat : après avoir dûment validé et alimenté votre compte, place à l’achat des actions à dividende, à proprement parler. Vous placerez des ordres d’achat au marché ou à cours limité, pour chaque titre. Ainsi vous disposerez de votre portefeuille d’actions à dividende

- Retirer ou réinvestir ses dividendes : au fil des mois et des trimestres, vos actions vous verseront des dividendes, qui atterriront sur le “compte espèces” associé à votre PEA ou Compte-titres. 3 choix s’offrent à vous : les utiliser pour acheter de nouvelles actions, renforcer telle ou telle position, ou les retirer, tout simplement (attention toutefois aux restrictions sur le PEA)

Pour devenir rentier avec des actions à dividendes, vous pourriez investir dans un ETF distribuant des dividendes mensuels, tel que l’ETF ProShares S&P 500 Dividend Aristocrats (NOBL), qui suit l’indice S&P 500 Dividend Aristocrats, et qui regroupe les sociétés du S&P 500 qui ont augmenté leur dividende pendant au moins 25 années consécutives. Cet ETF offre un rendement moyen de 2,07%. Et pour être rentier avec 1000 € par mois en dividendes, il vous faudrait par conséquent un capital de 580 000 € environ (1000 x 12 / 0,0207).

Cependant, au lieu d’être rentier maintenant, votre objectif pourrait être plutôt de devenir rentier à terme, mettons à une échéance de 20 ans. Dans ce cas, vous pouvez atteindre ce capital avec une mise de départ plus faible, si vous réinvestissez vos dividendes dans cet ETF.

📌 Comment ? Par exemple, si vous investissez 100 000 € aujourd’hui et que vous réinvestissez tous les dividendes perçus trimestriellement, en supposant que l’ETF continue à offrir un rendement de 2,07% et une croissance annuelle moyenne de 10%, il vous faudra environ 23 ans pour atteindre un capital de 580 000 € et toucher 1000 € par mois en dividendes.

Qu’est ce que les Dividend Aristocrats ?

Les Dividend Aristocrats sont un groupe de 67 actions du S&P 500 qui ont augmenté leurs dividendes pendant au moins 25 années consécutives. Les Dividend Aristocrats ont une longue histoire de surperformance par rapport au marché américain. Ces 67 actions sont regroupées sous un indice créé par l’agence S&P Dow Jones Indices, qui vise à sélectionner les meilleures entreprises en matière de croissance et de stabilité des dividendes.

Pour faire partie des Dividend Aristocrats, l’agence de notation américaine S&P a imposé une grille de critères que doivent remplir les actions :

- Être membre du S&P 500, qui regroupe les 500 plus grandes entreprises américaines cotées en bourse

- Avoir une capitalisation boursière d’au moins 3 Mds$ au moment de chaque rééquilibrage trimestriel du S&P 500

- Avoir un volume moyen quotidien d’échanges d’au moins 5 millions $ sur la période de 3 mois précédant chaque date de rééquilibrage trimestriel

- Avoir augmenté son dividende chaque année pendant au moins 25 ans consécutifs, sans interruption ni réduction !

Parmi les meilleures actions à dividende américaines classées comme dividend aristocrats, on peut citer :

- 3M (MMM), qui fabrique des produits industriels, de consommation et de santé. 3M a augmenté son dividende pendant 63 ans consécutifs, et offre un rendement de 5,89%

- Abbott Laboratories (ABT), qui développe des produits pharmaceutiques, des dispositifs médicaux et des tests diagnostiques. Abbott a augmenté son dividende pendant 49 ans consécutifs, et offre un rendement de 1,94%

- Caterpillar (CAT), qui produit des machines et des moteurs pour les secteurs de la construction, de l’agriculture et de l’énergie. Caterpillar a augmenté son dividende pendant 28 ans consécutifs, et offre un rendement de 1,89%

- Colgate-Palmolive (CL), qui fabrique des produits d’hygiène bucco-dentaire, de soin personnel et d’entretien ménager. Colgate-Palmolive a augmenté son dividende pendant 58 ans consécutifs, et offre un rendement de 2,59%

👉 Note : aujourd’hui, le marché investit dans les dividend aristocrats essentiellement par le biais d’un ETF (un fonds indiciel coté qui suit la performance d’un panier d’actions). C’est la solution “facile” : on achète des parts d’ETF, puis on obtient chaque mois – ou chaque trimestre – un dividende. Le ProShares S&P 500 Dividend Aristocrats ETF (NOBL) est le plus ancien et le plus important ETF sur cet indice, avec plus de 11 milliards de dollars d’actifs sous gestion. Il distribue son dividende en mars, juin, septembre et décembre.

Découvrez ce qu’il faut retenir sur les actions à dividendes : 👇

Dividend aristocrats : |

|||||

|---|---|---|---|---|---|

ETF | Distribution | Actifs sous gestion | Nombre de positions | Rendement du dividende | En savoir plus |

ProShares S&P 500 Dividend Aristocrats ETF (NOBL) | Trimestrielle | 11,7 milliards de dollars | 67 | 2,07% | 0,35% |

SPDR S&P Dividend ETF (SDY) | Mensuelle | 9,4 milliards de dollars | 67 | 2,64% | 0,35% |

Vanguard Dividend Appreciation ETF (VIG) | Trimestrielle | 73,6 milliards de dollars | 211 | 1,54% | 0,06% |

Qu’est ce que les Dividend Kings ?

Les Dividend Kings sont un groupe d’actions qui ont augmenté leurs dividendes pendant au moins 50 années consécutives. Malheureusement, il n’existe pas d’indice officiel qui regroupe ces entreprises, ni d’ETF qui les réplique directement, comme pour les dividend aristocrats. Toutefois, il existe des ETF qui se rapprochent de cette stratégie, en sélectionnant des entreprises qui ont augmenté leur dividende pendant au moins 30 ans consécutifs.

Parmi les meilleurs Dividend Kings, on peut citer :

-

- Coca-Cola (KO), qui produit et distribue des boissons gazeuses, des jus, des eaux et des cafés. Coca-Cola a augmenté son dividende pendant 60 ans consécutifs, et offre un rendement de 3,09%

- Johnson & Johnson (JNJ), qui développe des produits pharmaceutiques, des dispositifs médicaux et des produits de consommation. Johnson & Johnson a augmenté son dividende pendant 62 ans consécutifs, et offre un rendement de 2,74%

- Procter & Gamble (PG), qui fabrique des produits d’hygiène, de beauté et d’entretien ménager. Procter & Gamble a augmenté son dividende pendant 66 ans consécutifs, et offre un rendement de 2,61%

- Walmart (WMT), qui opère des magasins de détail, des supermarchés et des plateformes de commerce en ligne. Walmart a augmenté son dividende pendant 50 ans consécutifs, et offre un rendement de 1,43%

Quels sont les risques des actions à dividende ?

Voici les risques des actions à dividende :

- Le risque de baisse du dividende

- Le risque de surévaluation du cours

- Le risque de taux d’intérêt

- Les mauvais fondamentaux de l’entreprise

- Une diversification insuffisante

Les 3 premiers risques sont les plus courants et font perdre de l’argent aux investisseurs en actions à dividendes :

- Le risque de baisse du dividende : il arrive que la société réduise ou supprime son dividende, soit parce qu’elle connaît des difficultés financières, soit parce qu’elle change sa politique de distribution. Ce fut le cas en 2020, lorsque la majorité des sociétés du CAC 40 ont annulé ou réduit leur dividende en raison de la crise sanitaire du Covid-19, à l’image d’Airbus, Renault, Total ou encore L’Oréal

- Le risque de surévaluation : le cours d’une action à dividende peut présenter un écart trop important par rapport à sa valeur intrinsèque. Très souvent, une correction se produit pour réduire cet écart de valorisation. Par exemple, en 2017, beaucoup d’investisseurs achetaient des actions des sociétés foncières cotées (SIIC), très généreuses en dividendes. Or celles-ci ont subi une forte baisse en 2018 en raison de valorisations excessives

- Le risque de taux d’intérêt : la hausse des taux d’intérêt rend les actions à dividendes moins attractives par rapport aux placements sans risque, comme les obligations d’État. C’est ce qui est arrivé en 2022-2024, les actions à dividendes ayant sous-performé le marché après que la Réserve fédérale américaine (Fed) a relevé ses taux directeurs pas moins de 11 fois pour atteindre 5%

Actions à dividendes : ce qu’il faut retenir

Les actions à dividende ont battu un record en 2022-2024. Les entreprises du CAC 40 ont en effet distribué pas moins de 67,5 Mds€ de dividendes à leurs actionnaires au titre des résultats financiers 2022. Parmi les plus généreux avec leurs actionnaires, on retrouve les mêmes locomotives du capitalisme tricolore, à l’image de TotalEnergies (10 Mds€ en dividendes + 7 Mds en rachats d’actions), LVMH (6 Mds € en dividendes + 1,6 Mds en rachats) ou encore Axa (4 Mds€ en dividendes et 2,3 Mds en rachats).

En Bourse, la performance d’une action repose sur 2 jambes : le dividende et la croissance du cours. Vous pouvez réaliser une plus-value en revendant vos titres à un cours plus élevé que celui auquel vous les avez achetés. Mais parallèlement, vous pouvez aussi empocher les dividendes qui sont versés chaque mois, chaque trimestre ou chaque année, selon les entreprises. Dans le meilleur des scénarios, il est possible de combiner ces deux sources de rendement. C’est le cas depuis plus de 10 ans sur les 7 titres suivants, valeurs sûres des actions à dividende :

- Air Liquide

- Axa

- Apple

- BlackRock

- LVMH

- Pfizer

- TotalEnergies

👉 Vous pouvez aussi choisir d’investir d’un coup sur l’ensemble des “dividend aristrocrats”, ces actions qui versent un dividende sans interruption depuis parfois plus de 50 ans. Elles doivent leur nom flatteur à l’indice dans lequel l’agence de notation américaine Standard & Poor’s les regroupe. Il se trouve que plusieurs ETF (fonds indiciels cotés) suivent cet indice, le plus gros d’entre eux étant le ProShares S&P 500 Dividend Aristocrats ETF (NOBL), dont les parts s’échangent à 90-95$. Un courtier tel que DEGIRO vous permettra d’acheter cet ETF avec 0% de frais !

Une suggestion ou une remarque sur le meilleure action à dividende ? Mettez-nous un petit commentaire, on se fera une joie de vous répondre ou de rebondir sur vos remarques ! 🙂

Note éditoriale : certains liens de ce dossier sont des liens d'affiliation pouvant faire l'objet d'une rémunération. Cette rémunération n'impacte nullement le travail de nos rédacteurs dans leurs analyses. Voici notre méthodologie d'analyse complète.