+ de 3000 offres analysées

+ de 8 ans d'expérience dans le domaine de la finance

+ de 200 établissements évalués

+ des analyses réalisées par des experts

Nos tests et analyses sont réalisés de manière impartiale sur la base d’une méthodologie rigoureuse et transparente par des experts animés par la volonté de démocratiser l’univers de la finance au sens large en apportant une réelle expertise au service des internautes.

Sommaire

Vous recherchez un avis Ramify ? Vous êtes au bon endroit pour en savoir plus 🙂 !

Fondée en 2020 par un ancien de Goldman Sachs et un ancien d’Oliver Wyman, la plateforme Ramify se propose de faire fructifier votre épargne. Mobilisant des algorithmes, Ramify investit pour vous sur les marchés d’actions, d’obligations, l’immobilier et le private equity. Les cryptomonnaies et les métaux précieux devraient aussi bientôt faire partie des placements possibles avec Ramify.

Nous avons testé et analysé la plateforme Ramify, pour vous donner un avis sur celle-ci.

Et on commence tout de suite avec un résumé des avis sur Ramify : 👇

|

|

|---|---|

Avantages Avantages |  Inconvénients Inconvénients |

| ✔️ La gestion pilotée la moins chère du marché ✔️ Gestion basée sur les ETF ✔️ Possibilité d’investir sur des SCPI et du Private Equity ✔️ Choix de l’enveloppe basé sur une véritable optimisation fiscale | - Aucun fonds en euros - Acteur encore trop récent (historique de performances < 5 ans) |

| ⭐ Avis des clients | |

| 🕵️ Notre avis | 15/20 |

| 🎁 Offre en cours | - 1% de frais de gestion à vie ! ❤️ - jusqu'à 500€ remboursé en frais de gestion avec le code "DETECTIVEBANQUE" |

Ramify : Avis, Avantages, Inconvénients

Notre avis sur Ramify est positif. Ramify frappe fort avec des frais ultra-compétitifs de 1%, ce qui en fait la gestion pilotée la moins chère du marché. Mais à bien y regarder, ce nouvel acteur de l’épargne possède également d’autres atouts : une gestion pilotée à base d’ETF, fonds de private equity et fonds immobiliers, une excellente plateforme et la possibilité de combiner plusieurs enveloppes (assurance-vie, PER) pour loger ses titres et faire des économies d’impôts.

|

||

|---|---|---|

| Offre Ramify | ✔️ Offre FLAGSHIP | ✔️ Offre ESSENTIAL |

| Placements proposés | Assurance-vie en gestion pilotée | Assurance-vie en gestion pilotée |

| Supports d’investissement | ETF (actions, obligations) | - ETF (actions, obligations) |

| Profils de gestion pilotée | 100 profils | 100 profils |

| Niveau de service (selon niveau de capital) | - Standard à partir de 1000€ | - Standard à partir de 1000€ |

| Assureur partenaire |

|

|

| Ticket d’entrée | 1000 € | 3000€ |

| Versements programmés | A partir de 100€ par mois | A partir de 100€ par mois |

| Frais des supports | 0,20% à 0,30% par an | - 0,20% à 0,30% par an sur les ETF |

| Frais de gestion des UC | 0,50% par an | 0,50% par an |

| Frais de mandat Ramify | 0,75% par an | 0,75% par an |

| Frais globaux (total) | 1 % | 1 % |

| Notre avis | Pour investir sur un portefeuille diversifié 100% ETF, avec un horizon de 5-10 ans | Pour investir sur des classes d’actifs porteuses comme le capital-investissement (PME et startups), donc à plus long terme |

| En savoir plus | ||

Voici notre bilan des principaux avantages de Ramify :

- 💰 Une gestion pilotée au plus près de votre profil d’épargnant : grâce à un profilage assez poussé, Ramify est en mesure de proposer un portefeuille optimal à l’épargnant parmi 100 portefeuilles possibles.

- 💸 Des frais ultra-compétitifs, Ramify prélevant en tout 1,00% à 1,10% sur un portefeuille 100% ETF (0,30% de frais de mandat Ramify + 0,50% de frais d’assureur + 0,30% de frais propres à chaque ETF). Lorsque le portefeuille intègre des parts de SCPI et des parts de FCPR, les frais sont évidemment plus élevés en raison des frais propres à ces deux types de supports

- ✔️️ Ramify vous aide à réduire l’impact fiscal de votre placement : après avoir défini le portefeuille optimal, Ramify vous propose un choix d’enveloppe pour loger vos titres (assurance vie ou PER) de manière à optimiser votre fiscalité.

- 💻 Une plateforme au fonctionnement accessible et pédagogique : l’interface est très agréable, balisée et tout est fait pour aider l’épargnant dans son parcours de souscription. Malheureusement, il n’y a pas encore d’application mobile

Voici quelques inconvénients identifiés dans l’offre de Ramify :

- Un acteur encore récent. Les performances 2021 de la gestion pilotée ne permettent pas d’avoir un échantillon suffisant pour donner un avis sur la qualité de la gestion pilotée Ramify

- Ramify ne propose aucun fonds en euros. Les fonds en euros, rappelons-le, sont des supports à capital garanti, et sont privilégiés pour une sécurité maximale du capital. Pour son portefeuille le plus conservateur, Ramify propose plutôt des ETF obligataires et monétaires

👉 A notre avis, Ramify est une plateforme très intéressante si vous souhaitez placer votre épargne sans vous préoccuper des choix de produits financiers à inclure dans votre portefeuille. Notez d’ailleurs que Ramify vous fait bénéficier des frais de gestion réduits à vie si vous souscrivez dans le cadre de son offre de bienvenue actuelle. Il serait dommage de ne pas en profiter !

Peut-on faire confiance à Ramify ?

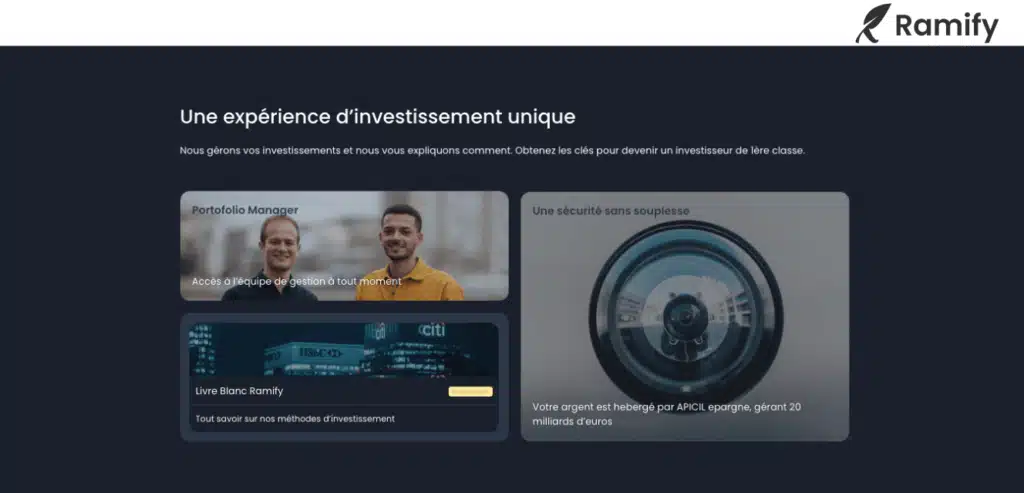

Oui, on peut faire confiance à Ramify. Derrière Ramify on trouve une jeune société de gestion de portefeuille (fondée en 2021) basée à Neuilly-Sur-Seine. Ramify est en réalité une société agréée par l’AMF en tant que Conseiller en Investissements Financiers, référencée à l’ORIAS sous le numéro 20009289. Elle dispose également d’un agrément de Courtier en assurance.

C’est grâce à ces deux agréments qu’elle conseille ses clients, et réalise des placements pour leur compte auprès d’APICIL, son seul assureur-partenaire à l’heure actuelle.

Voici ce qu’il faut savoir sur la fiabilité de Ramify : 👇

|

|

|---|---|

| Nom | RAMIFY SAS |

| Date de création | 2020 |

| Adresse | 16 Rue Soyer 92200 Neuilly-sur-Seine |

| Réf ORIAS | 20009289 |

| Agréments | - Agrément CIF le 17/12/2020 - Agrément COA le 11/06/2021 |

| Représentant | Samy OUARDINI |

| Nb clients | 2000 |

| Epargne confiée | Non communiqué |

| Nb employés | 20 |

| Assureurs partenaires |  Apicil |

- C’est un acteur régulé : la société est parfaitement légitime à donner des recommandations d’investissement et à placer votre épargne, il n’y a donc rien à craindre de ce côté

- La jeune pousse a été financée par BpiFrance : Ramify a développé son activité avec l’appui du fonds BpiFrance, ce qui est un gage de sérieux

- Un partenariat avec Apicil : il est important de souligner que vos fonds ne sont pas conservés par Ramify, mais bien dans des enveloppes (Assurance-vie ou PER) ouvertes chez l’assureur Apicil

Néanmoins, il faut garder à l’esprit que :

- C’est un acteur très récent : nous ne disposons pas d’un recul suffisant sur son historique

- Aucune information sur l’épargne sous gestion : pour l’heure, Ramify n’a pas encore dévoilé le montant total des capitaux placés par ses utilisateurs depuis 2020

👉 A notre avis, Ramify semble être un acteur de confiance, avec des gages de sérieux à tous les niveaux : le CV de ses fondateurs, les partenaires et l’aspect juridique. On peut considérer que Ramify est amené à devenir un acteur important à l’image de ses concurrents Nalo et Yomoni.

Notez bien que le risque pour votre épargne est minime, car vos fonds sont logés chez un assureur (Apicil) et non chez Ramify. Ramify joue essentiellement un rôle de conseiller et de gestionnaire d’investissement.

Avis Ramify : l’analyse détaillée !

Maintenant que vous en savez plus sur Ramify, il est temps de découvrir en détail son service de gestion pilotée.

Pour aller à l’essentiel, disons que Ramify fonctionne exactement comme un gestionnaire de patrimoine : il vous aide à clarifier vos objectifs d’épargne, fixer une limite de risque à ne pas franchir, sélectionne des placements performants puis exécute les opérations d’investissement en minimisant leur impact fiscal.

Ainsi, la philosophie de Ramify est d’abord de réfléchir aux meilleurs placements pouvant faire réellement grandir votre épargne, avant de passer à la case fiscalité (assurance-vie ? PER ?).

Quelle est l’offre de Ramify ?

L’offre de Ramify repose sur un service de gestion de portefeuille pour le compte d’épargnants qui cherchent à faire fructifier leur épargne. Ramify commence par déterminer le profil d’investisseur, grâce auquel il va pouvoir mesurer le risque maximum accepté par l’épargnant.

En se basant sur ce profil de risque et d’autres informations, Ramify détermine un portefeuille “idéal” de placements (ETF, SCPI, private equity). Les questions fiscales et administratives viennent ensuite, Ramify suggérant à l’épargnant le meilleur choix (Assurance-vie, PER) en fonction de sa situation actuelle.

Voici un tableau qui résume l’offre de Ramify : 👇

|

||

|---|---|---|

| Offre Ramify | ✔️ Offre FLAGSHIP | ✔️ Offre ESSENTIAL |

| Placements proposés | Assurance-vie en gestion pilotée | Assurance-vie en gestion pilotée |

| Supports d’investissement | ETF (actions, obligations) | - ETF (actions, obligations) |

| Profils de gestion pilotée | 100 profils | 100 profils |

| Niveau de service (selon niveau de capital) | - Standard à partir de 1000€ | - Standard à partir de 1000€ |

| Assureur partenaire |

|

|

| Ticket d’entrée | 1000 € | 3000€ |

| Versements programmés | A partir de 100€ par mois | A partir de 100€ par mois |

| Frais des supports | 0,20% à 0,30% par an | - 0,20% à 0,30% par an sur les ETF |

| Frais de gestion des UC | 0,50% par an | 0,50% par an |

| Frais de mandat Ramify | 0,75% par an | 0,75% par an |

| Frais globaux (total) | 1 % | 1 % |

| Notre avis | Pour investir sur un portefeuille diversifié 100% ETF, avec un horizon de 5-10 ans | Pour investir sur des classes d’actifs porteuses comme le capital-investissement (PME et startups), donc à plus long terme |

| En savoir plus | ||

L’offre de Ramify est déclinée en deux stratégies de gestion :

- Offre Ramify Essential : à partir de 1000€

- Offre Ramify Flagship : à partir de 3000€

Le fonctionnement de Ramify est assez simple à comprendre puisque le parcours se déroule en 5 grandes étapes :

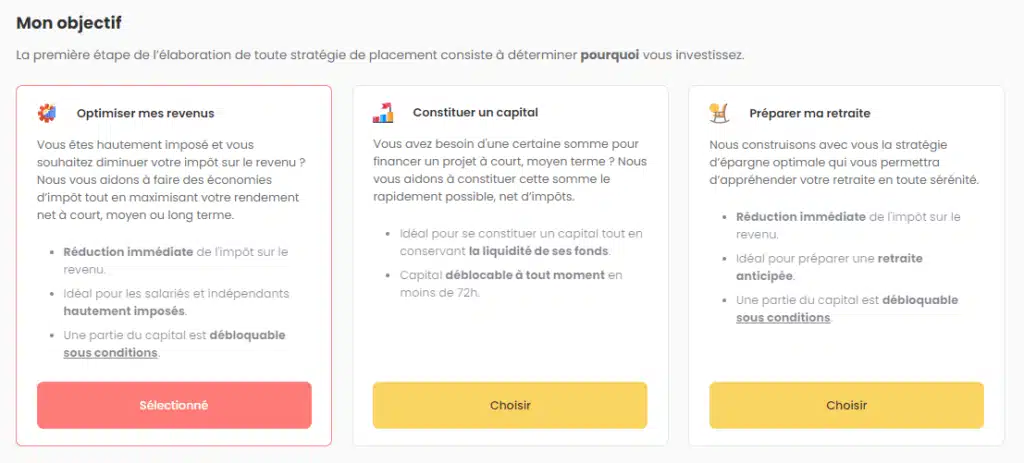

- Définir des objectifs de placement : grâce à une série de questions, Ramify détermine l’objectif principal de l’épargnant. Optimiser ses revenus ? Se constituer un capital ? Préparer sa retraite ? D’autres questions permettent ensuite de préciser le rapport de l’épargnant au risque.

- Fixer un capital de départ : le minimum étant de 1000€. Une fois le capital de départ défini, l’épargnant devra aussi déterminer le niveau de ses futurs versements, et leur régularité, afin de mettre en place une stratégie d’investissement progressif. Une durée de placement est aussi fixée (5, 10, 20 ans…)

- Créer un portefeuille sur-mesure : en moulinant toutes ces informations, Ramify va donc proposer un portefeuille d’investissement, composé de plusieurs lignes de titres. ETF, SCPI, private equity.

- Optimisation fiscale : le choix de la meilleure enveloppe vient ensuite. Assurance-vie ou PER sont les deux alternatives possibles, en fonction de votre situation actuelle, de vos revenus et surtout de votre horizon de placement. Les deux enveloppes pourront être combinées

- Investissement et suivi du portefeuille : l’achat des titres est réalisé sans votre intervention, puisque Ramify s’occupe de tout à votre place. Vous pouvez alors suivre votre portefeuille via un tableau de bord sur l’interface Ramify.

Sans réellement parler d’inconvénients, il faut savoir que l’offre de Ramify n’inclut pas les services suivants :

- Pas de PEA ni de compte-titres : Ramify n’est pas un courtier en Bourse mais plutôt un courtier en assurance. Il ne permet pas d’investir votre épargne sur des titres boursiers en direct

- Ramify ne conserve pas vos supports et liquidités : ces derniers étant logés chez son partenaire APICIL Epargne, Ramify jouant un rôle de conseiller et d’intermédiaire dans la circulation des fonds

👉 A notre avis, l’offre de Ramify se distingue des offres concurrentes sur l’accompagnement personnalisé et l’optimisation fiscale. Yomoni et Nalo proposent des offres similaires, mais ils ne proposent pas de services liés à l’optimisation fiscale. Ramify comble ce manque en proposant un véritable service de banque privée en plus de son service de robo-advisory.

Une différence importante car elle rend son service accessible non seulement aux épargnants avertis, mais aussi à des épargnants plus jeunes, et qui veulent développer leur capital ailleurs que sur les livrets.

Dans quoi puis-je investir avec Ramify ?

Avec Ramify, vous pouvez investir dans des ETF, des fonds de private equity et des SCPI. Bientôt Ramify vous permettra même d’investir dans des fonds adossés à des cryptomonnaies ! Les différents placements possibles sont regroupés par “Portefeuilles” que Ramify vous propose lors de votre parcours de souscription : on en compte en tout 100, chacun possédant un score de risque allant de 1 (le plus conservateur) à 10 (le plus exposé à la volatilité des marchés).

Pour mieux comprendre ce mécanisme, Voici un tableau qui illustre trois portefeuilles possibles avec Ramify : 👇

|

|||

|---|---|---|---|

| Classe d’actifs | Portefeuille | Portefeuille | Portefeuille |

| Actions – États-Unis | 5,4 % | 22,2 % | 58,5 % |

| Actions – Développés | 2,2 % | 7,5 % | 24,8 % |

| Actions – Émergents | 2,2 % | 2,2 % | 6 % |

| Actions – Europe | 2,2 % | 2,2 % | 4 % |

| Actions (total) | 12 % | 34,1 % | 90 % |

| Obligations – Europe | 52,8 % | 39,5 % | 6 % |

| Obligations – Développés | 35,2 % | 26,4 % | 4 % |

| Obligations (total) | 88 % | 65,9 % | 10 % |

Avec Ramify, vous investissez donc in fine sur 5 types de marchés :

- les marchés d’actions (via les ETF)

- les marchés d’obligations (via les ETF)

- les marchés monétaires (via les ETF)

- le entreprises non cotées, PME et startups (via les fonds de private equity)

- l’immobilier (via les SCPI)

Comme vous le voyez, le capital du 1er portefeuille est par exemple investi majoritairement en Obligations (88%) : c’est normal car les obligations sont les supports les moins risqués sur les marchés de capitaux.

Maintenant, plusieurs mécanismes intéressants sont à l’oeuvre chez Ramify pour permettre d’aboutir au portefeuille idéal pour chaque client :

- L’allocation idéale est déterminée par un algorithme : pour faire simple, l’algorithme multiplie les simulations avant d’arriver à une composition optimale de portefeuille (% alloué sur différents supports). Par “optimale”, il faut entendre l’allocation qui maximise la performance possible pour un niveau de risque donné

- Il y a 100 profils de risque possibles : s’il y en a autant, c’est parce que l’algorithme le permet. La personnalisation est donc très poussée, et on peut considérer qu’aucun épargnant n’aura le même portefeuille qu’un autre

- La gestion est 100% pilotée par défaut : même si l’option n’est pas mise en avant par Ramify, l’option pour la gestion libre reste possible.

- Gestion pilotée “Essential” vs “Flagship” : derrière ces noms, il n’y a en réalité rien de complexe, la gestion “Essential” signifie simplement que votre portefeuille sera 100% ETF, tandis que la gestion “Flagship” intégrera des SCPI et des fonds de private equity

Il y a cependant quelques limitations dans les placements proposés par Ramify :

- Il n’y a pas de fonds en euros : même si nous avons parlé d’assurance-vie et de PER comme enveloppes, les fonds euros ne font pas partie des supports proposés par Ramify

- L’offre est encore limitée : pour l’heure Ramify s’appuie sur une vingtaine d’OPCVM comme supports de placement. Par rapport aux autres contrats d’assurance-vie internet qui en proposent généralement plus de 200, ce nombre peut paraître très limité. Cependant, puisque chaque OPCVM est investi sur des centaines de valeurs sous-jacentes, c’est suffisant pour constituer un portefeuille diversifié et avec des actifs peu corrélés.

👉 A notre avis, Ramify propose une gestion intéressante avec des ETF comme base. Rappelons que les ETF sont des fonds investis dans un panier d’actifs : un ETF CAC 40 est un fonds investi dans les 40 actions qui composent l’indice de la Bourse de Paris.

Les ETF ont plusieurs avantages : des frais réduits, une gestion automatique et transparente, des performances calquées sur les indices suivis. Le seul point que l’on peut regretter dans les portefeuilles de Ramify, c’est l’absence de fonds en euros.

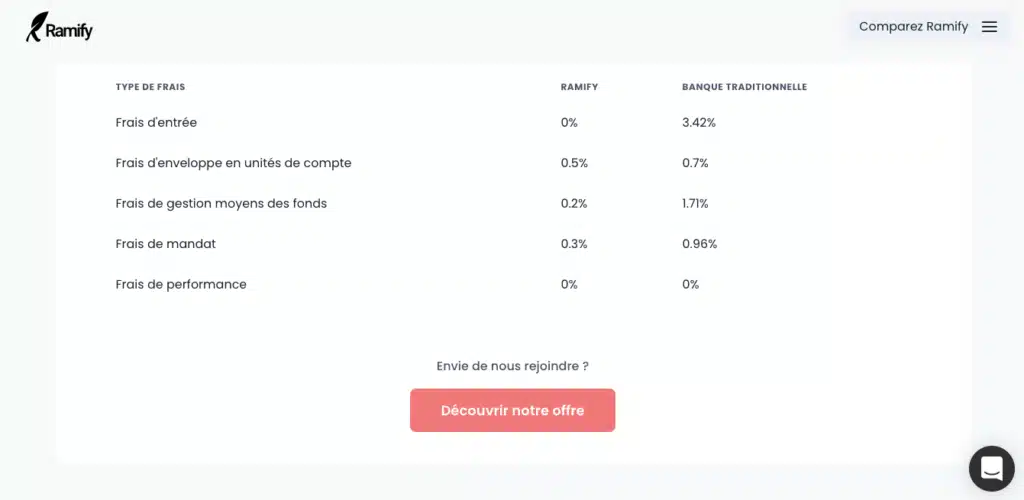

Quels sont les frais de Ramify ?

Les frais de Ramify sont de 1,55% en tout. Cela inclut 0,75% de frais de gestion pilotée pour Ramify, 0,50% de frais d’enveloppe pour l’assureur Apicil, et 0,2 à 0,3% de frais de gestion propres aux supports d’investissement. A l’heure actuelle, Ramify réalise une opération promotionnelle avec des frais de gestion pilotée réduits à 0,30% – permettant de réduire vos frais totaux à 1,10% annuels.

Voici un tableau qui résume les différents frais de Ramify : 👇

|

|

|---|---|

| Frais sur versements | - 0% sur les ETF - 3% sur les SCPI |

| Frais de mandat | 0,75% par an (0,30% dans le cadre promotion) |

| Frais de gestion Assurance-vie/PER | 0,50% par an |

| Frais de gestion supports | - 0,30% max sur les ETF - 18% sur les SCPI - Variables sur les fonds de private equity |

| Frais d’arbitrage | 0 % |

| Offre | Frais de mandat réduits à 0,30% au lieu de 0,75% par an (valable à vie) |

Globalement, on peut trouver les points positifs suivants dans les frais de Ramify :

- La gestion pilotée la moins chère du marché : avec ses frais de mandat réduits à 0,30% (0,75% hors promotion), Ramify est beaucoup moins chère que Nalo (0,55%) et Yomoni (0,70%)

- La promotion est valable à vie : si vous avez la bonne idée de souscrire maintenant, ces frais de mandat de 0,30% seront applicables durant toute la durée de votre placement !

Toutefois, il faut garder à l’esprit les limites suivantes :

- Jusqu’à 3% de frais d’entrée sur les SCPI et les fonds de private equity : contrairement aux ETF, les gérants de SCPI et de FCPR imposent des frais allant jusqu’à 3% sur les versements

- Jusqu’à 18% de frais de gestion sur les SCPI et les fonds de private equity : outre leurs frais d’entrée, il faut aussi prendre en compte des frais de gestion annuels assez importants.

👉 A notre avis, Ramify propose des frais compétitifs. Les portefeuilles de Ramify à base d’ETF sont sans frais d’entrée, sans frais d’arbitrage et sans frais de sortie. Les frais de Ramify sont l’un des points forts de son service. On peut espérer réduire ses frais Ramify jusqu’à atteindre 1% par an !

Ce niveau de frais inclut à la fois les frais propres aux supports (trackers / ETF), les frais de l’enveloppe (assureur Apicil), et les frais de la gestion pilotée prélevés par Ramify.

Quel avis sur la plateforme de Ramify ?

Notre avis sur la plateforme de Ramify est positif. L’interface web proposée par Ramify est fonctionnelle et très bien balisée, de sorte que n’importe quel utilisateur peut se retrouver et piloter son portefeuille d’investissement sans risquer de faire un faux pas. La plateforme contient non seulement un Tableau de bord de vos placements, mais aussi une section Académie contenant du contenu pédagogique. Notez que l’application mobile de Ramify est encore attendue.

Voici un tableau qui résume les outils de gestion proposés par Ramify : 👇

|

|

|---|---|

| Interface web | Oui |

| Application mobile | Non |

| Sections | - Tableau de Bord - Investissements - Contrats - Versements - Académie - Service client |

| Outils du Tableau de Bord | - Simulateur de performance (bascktest) - Simulateur fiscal |

| Modes de gestion autorisés | - Gestion pilotée - Gestion libre (sur demande) |

| Ergonomie | 5/5 |

| Fluidité | 4,5/5 |

| Gestion des placements | 5/5 |

| Sécurité | 5/5 |

Quelques éléments particulièrement positifs notés sur la plateforme de Ramify :

- Une interface visuellement très réussie : il n’y a pas de grande complexité à craindre des outils Ramify. Au contraire, l’interface est simplifiée et on navigue facilement entre les différents menus (Dashboard / Investissements / Contrats / Versements)

- Une section Académie regroupant du contenu de formation gratuit sur l’investissement en ETF, immobilier et private equity

- Le service client directement accessible dans l’interface, et plus précisément le tchat en direct avec un conseiller Ramify

Le principal inconvénient est l’absence d’application mobile permettant de gérer son épargne depuis son smartphone.

👉 A notre avis, Ramify propose une plateforme moderne avec un design particulièrement agréable à l’usage. On pouvait craindre une interface difficile à maîtriser, et heureusement ce n’est pas le cas. Toutes les informations sont bien hiérarchisées, et la navigation est fluide. Le seul bémol que l’on pourrait reprocher à Ramify est l’absence d’appli mobile, qui apparaît pourtant déjà dans les visuels marketing de la plateforme.

Est-ce que le service client Ramify est compétent ?

Oui, le service client Ramify est compétent. Pour poser des questions avant de souscrire au service, il est possible de prendre rendez-vous avec un conseiller expert de Ramify. Le service client propose également un tchat en direct sur le site web pour poser des questions rapidement. La réactivité du service client est satisfaisante, les réponses obtenues dans des délais réduits.

Voici ce qu’il faut savoir sur le service client Ramify : 👇

|

|

|---|---|

| 📍 Localisation | 🇫🇷 France |

| 🕑 Horaires | Lundi au Vendredi 9h à 19h |

| 📞 Téléphone | Oui |

| Oui | |

| 💬 Tchat en direct | Oui |

Facebook Facebook | Oui |

| Oui | |

Twitter Twitter | Oui |

| Non | |

| ⌨️ FAQ | Oui |

Voici pour résumer ce qu’il faut savoir sur le service client de Ramify :

- Le service client est joignable de 9h à 19 h du lundi au vendredi, par mail et par courriel

- Une FAQ complète est mise à disposition des clients sur le site web de Ramify, ainsi qu’un livre blanc détaillé sur le fonctionnement de son service de gestion pilotée

Cependant, il faut aussi s’attendre aux aspects suivants avec le service client de Ramify :

- La mise en contact direct avec Apicil sur des questions spécifiques (administratives surtout) liées à votre assurance-vie ou votre PER

- Pas de rendez-vous en direct : tout se fait en ligne, et les rendez-vous pris avec un conseiller Ramify se déroulent au téléphone

👉 Notre avis sur Ramify et son service client est qu’il assure bien son rôle. Un constat compréhensible car même s’il s’agit d’une fintech avec un service 100% en ligne, l’accompagnement joue un rôle essentiel dans la stratégie de la plateforme.

Avec 2000 clients à l’heure actuelle, on peut aussi comprendre que les canaux de communication soient encore relativement peu saturés. A confirmer si la qualité du service client tient dans la durée lorsque la plateforme aura multiplié sa base de clients.

Quel est l’avis des clients de Ramify ?

L’avis des clients sur Ramify est très positif. Ramify est crédité d’un excellent 4,7 sur 5 sur TrustPilot, une des meilleures notes moyennes attribuées aux acteurs de l’épargne sur cette plateforme d’avis certifiés. C’est surtout la performance qui est citée dans les avis positifs : les clients se félicitent que leur portefeuille affiche déjà une belle plus-value quelques semaines/mois après avoir démarré leur investissement.

Le service client et la qualité de l’interface de gestion sont deux autres points positifs soulignés par les clients.

|

|

|---|---|

| 4,7 sur 5 (29 avis) | |

| 📱 Avis sur Stores | Non disponibles |

| Sentiment client général | Très Bon |

| ⭐ Avis clients positifs | ✔️ Déjà de très bonnes performances ✔️ Frais très compétitifs ✔️ Service client très réactif ✔️ Excellente interface de gestion ✔️ Accompagnement client personnalisé |

| Avis clients négatifs | Aucun avis négatif pour le moment |

Pour l’heure les avis clients sur Ramify sont unanimement positifs :

- Déjà de très bonnes performances : quelques utilisateurs font état de plus-values déjà significatives sur leur portefeuille ouvert quelques mois seulement (avant la date de leur avis)

- Un service client de qualité : très réactif et avec des conseillers très professionnels capables d’accompagner le client dans son parcours de souscription

- Une interface claire et simple à prendre en main : les utilisateurs soulignent une interface claire et une communication parfaitement compréhensible

Il n’y a pour l’instant aucun avis négatif sur Ramify. Nous restons donc en veille sur cet aspect, et actualiserons ce dossier au fur et à mesure que les commentaires deviennent de plus en plus nombreux sur Ramify.

👉 Les avis clients sur Ramify sont certes encore peu nombreux mais ils donnent déjà une bonne indication sur la qualité du service. On notera que la performance semble déjà un point positif récurrent, ce qui nous semble très important. Le service client très professionnel est aussi un aspect positif souligné dans nombre de commentaires. Tout cela semble donc très prometteur.

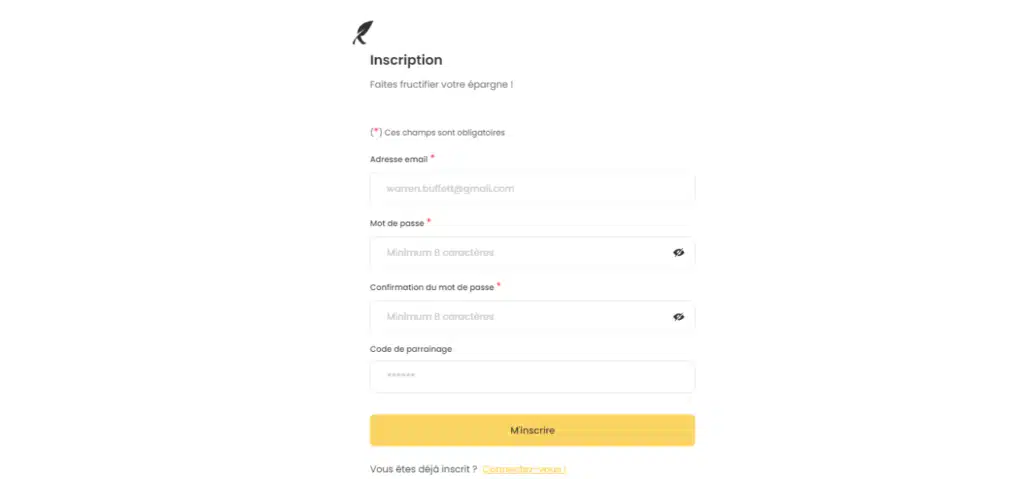

Comment ouvrir un compte Ramify ?

Pour ouvrir un compte Ramify, il y a 6 grandes étapes :

- Renseigner adresse mail et mot de passe

- Définir un projet et des objectifs

- Fixer un budget d’investissement

- Sélectionner son placement

- Choisir l’enveloppe fiscale

- Finaliser la création de son compte

Découvrons chacune de ces étapes.

1. Renseigner adresse mail et mot de passe

La première étape consiste à se rendre sur le site ramify.fr pour créer un compte utilisateur à l’aide d’une adresse mail valide et d’un mot de passe.

Après avoir validé la création du compte utilisateur, un mail est envoyé avec un lien de confirmation. Il faudra donc cliquer sur ce lien pour valider la création du compte utilisateur et accéder pour la première fois à son espace client.

2. Définir un projet et des objectifs

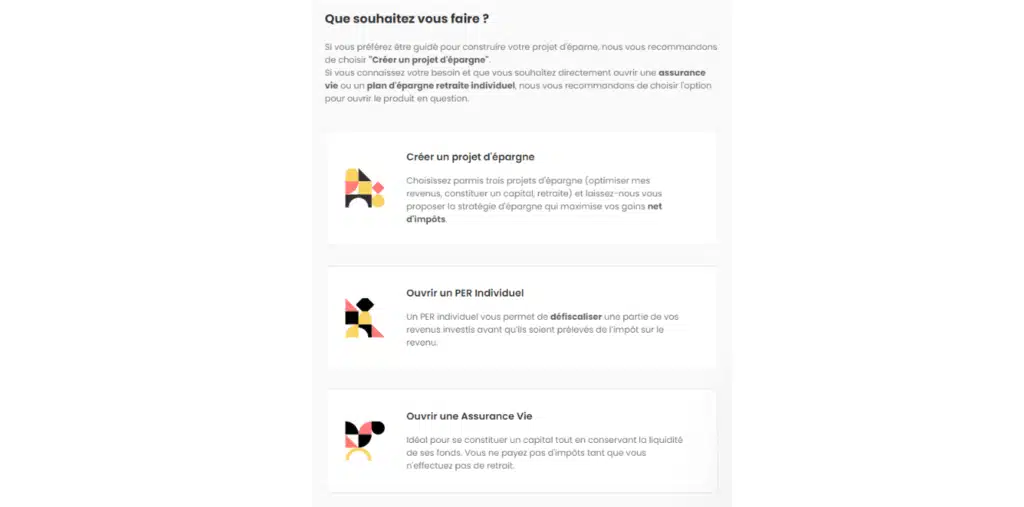

La deuxième étape consiste à répondre à une série de questions visant à définir un profil d’investisseur et un horizon de placement.

Ramify donne le choix entre :

- Créer un projet d’épargne : pour laisser le soin à Ramify de vous préconiser un choix optimal d’enveloppe en fonction de votre situation

- Ouvrir un PER

- Ouvrir une assurance-vie

Lorsque vous choisissez l’option “Créer un projet d’épargne”, Ramify vous demande ensuite le type d’objectif qui se rapproche le plus de ce que vous envisagez :

3. Fixer un budget d’investissement

La troisième étape est celle où vous allez définir un capital de départ, puis un montant que vous envisagez de verser au fil des mois. C’est aussi à ce moment que vous définissez l’horizon de placement, autrement dit l’échéance à laquelle vous pensez devoir récupérer le capital accumulé.

4. Sélectionner son placement

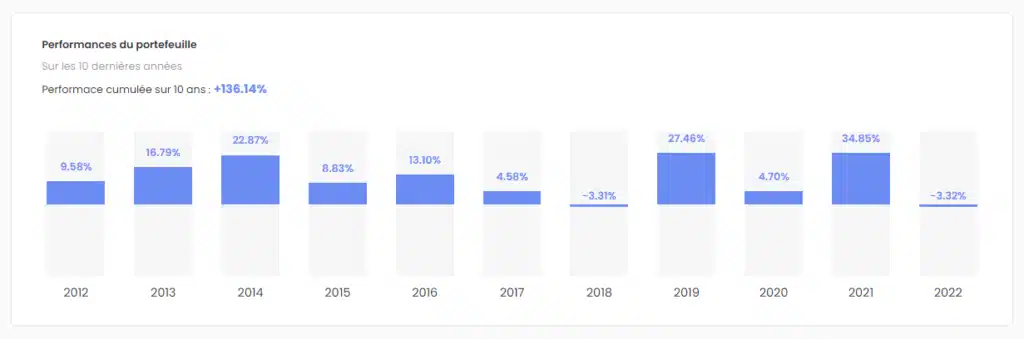

La quatrième étape est la plus importante car elle aboutit à votre portefeuille. Ramify vous donne le choix entre un portefeuille Standard et un portefeuille ESG (à dominante environnementale et responsable). Par la suite, Ramify vous proposera un niveau de risque allant de 1 à 10, puis un premier portefeuille-type basé sur toutes les informations recueillies jusque-là.

Notez qu’il s’agit d’une première proposition, vous n’êtes pas tenu de l’accepter. En cliquant sur “Modifier le risque de mon portefeuille”, vous pouvez redéfinir un niveau de risque plus (ou moins) élevé.

Les performances “théoriques” du portefeuille sont affichées. Théoriques car il s’agit de simuler ce que le placement aurait produit comme performance si vous aviez investi x années auparavant sur les mêmes ETF, FCPR ou SCPI.

5. Choisir l’enveloppe fiscale

La cinquième étape est celle où Ramify vous suggère l’Assurance-vie ou le PER (ou les deux) comme enveloppe pour contenir vos placements.

En acceptant la suggestion de Ramify, vous passez automatiquement à la simulation d’évolution de votre épargne.

6. Finaliser la création de son compte

La sixième et dernière étape consiste à finaliser les aspects administratifs de votre placement. Il va donc falloir compléter vos informations personnelles et soumettre des justificatifs d’identité et de domicile.

Avis Ramify : en conclusion !

De plus les frais sont ultra-compétitifs (1,00 à 1,10%) même si on s’attend à les voir relevés à 1,55% dès lors que la phase de lancement prendra fin. La personnalisation et le service d’optimisation fiscale sont selon nous deux atouts qui permettront à Ramify de s’imposer à terme comme un acteur majeur de l’épargne.

Voici les principaux avantages de Ramify :

- 💰 Jusqu’à 100 portefeuilles possibles sur sa gestion pilotée, afin de produire la meilleure performance possible pour un risque donné. Le niveau de personnalisation est donc très poussé

- 💸 La gestion pilotée la moins chère du marché, avec seulement 0,30% de frais de mandat, quoique ceux-ci seront relevés à 0,75% une fois la promotion terminée. En tout, les frais annuels sur un portefeuille Ramify 100% ETF oscillent entre 1,00% et 1,10%. C’est ultra-compétitif !

- ✔️ Un service d’optimisation fiscale : Ramify ne se limite pas à trouver la combinaison optimale de titres à mettre en portefeuille, la startup propose aussi de faire le point sur votre situation pour en sortir une suggestion d’enveloppe, entre Assurance-vie et PER

Sans parler de réels inconvénients de Ramify, disons plutôt que la plateforme possède encore des limites par rapport à ses concurrentes directes Nalo et Yomoni :

- Un historique encore trop limité et ne permettant d’avoir un recul suffisant sur la performance de ses portefeuilles. Pour faire simple, un échantillon de 5 ans serait nécessaire pour donner un avis réellement étayé sur la qualité de la gestion pilotée Ramify

- Aucun fonds en euros parmi les supports d’investissement possibles. A la place des fonds en euros, dont le rendement diminue d’année en année, Ramify a donc privilégié les ETF obligataires et monétaires

Une suggestion ou l’envie de donner votre avis Ramify ? Mettez-nous un petit commentaire, on se fera une joie de vous répondre ou de rebondir sur vos remarques ! 🙂

Note éditoriale : certains liens de ce dossier sont des liens d'affiliation pouvant faire l'objet d'une rémunération. Cette rémunération n'impacte nullement le travail de nos rédacteurs dans leurs analyses. Voici notre méthodologie d'analyse complète.